О плюсах и минусах ослабления национальной валюты, о росте ставок по рублевым кредитам и переговорах с самыми несговорчивыми кредиторами глава «Мечела» Олег Коржов рассказал в интервью ТАСС.

- Как на компании сказался кризис и девальвация рубля?

- Резкое ослабление национальной валюты для нас имеет как плюсы, так и минусы, но сейчас плюсов в несколько раз больше, чем минусов.

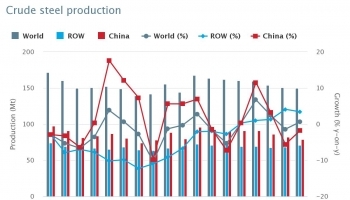

Первое - у нас фактически удвоилась в рублевом эквиваленте экспортная выручка, издержки в долларовом выражении упали в два раза. Сейчас, по подсчетам независимых аналитиков, у «Якутугля», Эльги и «Южного Кузбасса» едва ли не самая низкая себестоимость добычи угля в мире. Конечно, инфляция издержек тоже есть, но рубль пока падал быстрее.

Второе - металлургический дивизион обрел совершенно иную конкурентоспособность на внешних рынках. Изменившиеся экспортные паритеты (разница цен на внутреннем рынке и за рубежом - ред.) также способствуют ослаблению конкуренции металлопроизводителей внутри страны, которая нарастала с каждым годом.

Есть минусы. Резко выросла стоимость импортного оборудования и комплектующих, в этой ситуации радует то, что наши крупнейшие инвестпроекты уже завершены. На глобальном уровне укрепление доллара к рублю, евро и австралийскому доллару поставили крест на восстановлении цен на уголь в 2015 году, но у нас выросла рентабельность, поэтому мы все равно в выигрыше.

Последнее - ослабление рубля ведет к снижению суммы нашего долга в долларовом выражении. Фактически, это подарок судьбы, с конца июня прошлого года общий долг группы снизился с $8,6 млрд до $6,4 млрд - больше чем на четверть. Это, конечно, существенно улучшает финансовые показатели группы.

- Вы продаете или аккумулируете валютную выручку?

- Мы фактически всю валюту продаем сразу после поступления - она идет на финансирование текущих расходов, пополнение оборотного капитала и выплаты по финансовым обязательствам перед банками. Спекуляциями мы не занимаемся.

- Мечел включен в список системообразующих компаний, которые могут обращаться за господдержкой. На какой объем помощи рассчитываете?

- Нам необходимо предоставить на рассмотрение правительства уже готовое решение, реальную программу повышения эффективности, поддержанную банками. Это займет определенное время.

- Вы будете просить госгарантии или субсидирование процентов по кредитам?

- Сейчас я не готов говорить о конкретных инструментах.

Есть ради чего садиться за стол и договариваться

- Как проходят переговоры Мечела с банками-кредиторами?

- Как я уже сказал, финансовые показатели группы существенно улучшились во второй половине 2014 года. У нас кардинально улучшились возможности для обслуживания и погашения задолженности группы.

Сейчас наше предложение следующее - мы готовы платить проценты банкам в полном объеме и уже не нуждаемся в их капитализации. Учитывая непростую макроэкономическую ситуацию, нам необходимо только перенести выплаты по телу долга на 1-1,5 года.

У нас с каждым кредитором все индивидуально, но прогресс есть по всем направлениям. Нам удалось достичь взаимопонимания с «ВТБ Лизингом», банком «Уралсиб», Московским кредитным банком, ЕАБРом и некоторыми другими банками.

Если говорить о ходе переговоров с тремя государственными банками, то могу сказать, что в конце прошлого года мы смогли достичь компромисса с Газпромбанком и выработали совместную позицию по реструктуризации долга, которую представили ВТБ и Сбербанку. К сожалению, с этими банками пока согласовать условия реструктуризации не удалось.

Со Сбербанком в принципе идет рабочий процесс. У нас недавно был небольшой инцидент, когда мы на несколько дней просрочили процентный платеж, потому что американский банк задержал деньги - проверяли долларовый платеж в адрес Сбербанка на предмет нарушения санкционного режима.

Публичный долг мы обслуживаем в полном объеме

- Самая сложная ситуация у вас с банком ВТБ, который уже подал на банкротство одной из ваших трейдинговых компаний и требует 50 млрд рублей. Как планируете решать эту проблему, будете погашать задолженность перед банком?

- Они заняли жесткую позицию, требуют единомоментного возврата всей суммы долга, подали целый ряд исков, в том числе и за рубежом. При этом в рамках действующих графиков погашение основного долга по кредитным соглашениям начинается только во втором квартале 2015 года и длится до 2018 года. Но досрочно вернуть всю сумму долга компания объективно не может - эти деньги вложены в производство, в инвестиционные проекты.

Мы видим только один путь решения - разумная реструктуризация. Мы будем обслуживать задолженность перед ВТБ в полном объеме при условии пересмотра ставки по одной из четырех кредитных линий. Сейчас мы закрыли долг по процентным платежам по трем кредитным линиям, и по ним не будем допускать просрочек в будущем.

Что же касается четвертой линии объемом 44 млрд рублей, по ней мы убеждаем ВТБ изменить процентную ставку, которая после изменения базовой ставки MosPrime достигла почти 35% годовых в первом квартале этого года. Обслуживать кредиты по такой ставке не сможет ни одна промышленная компания в России.

Я считаю предложенный нами выход из этой ситуации разумным для всех сторон. Если договоримся, это высвободит ВТБ существенный объем сформированных резервов, которые им сейчас так нужны. Считаю, есть ради чего садиться за стол и договариваться.

Мы не отказываемся от обязательств, мы готовы обслуживать и погашать наши кредиты в полном объеме. Безусловно, мы понимаем степень нашей ответственности перед кредиторами.

- На прошлой неделе Мечел подал в суд на ВТБ, но суть иска не раскрывалась. В чем причина?

- Мы оспариваем действия банка по досрочному взысканию всей суммы задолженности — около 50 млрд рублей. Это не означает, что мы отказываемся от переговоров, но если наши партнеры предпринимают судебные действия, мы вынуждены защищаться.

- Вам известно, кто выкупил долг Мечела перед МДМ-банком, по которому заложены 15%акций компании?

- Нет, я сам узнал об этом из СМИ. Так или иначе, транзакции нашего акционера никак не влияют на деятельность компании.

Слишком много шума вокруг нашей компании

- Как идут переговоры с синдикатом западных банков?

- Там все конструктивно. Наш синдикат состоит из 17 банков. Они заинтересованы в реструктуризации синдицированного кредита на сумму более 1 млрд долларов, но их окончательное решение будет напрямую зависеть от достигнутых договоренностей с государственными банками, т.к. это напрямую влияет на график платежей по всей задолженности группы. Сегодня мы платим синдикату половину процентных платежей, остальное капитализируем и через какое-то время начнем платить проценты в полном объеме.

Сейчас мы сформировали координационный комитет из представителей пяти банков, работаем над параметрами реструктуризации.

- Когда ожидаете утверждения новой схемы реструктуризации?

- В мае прошлого года мы предлагали банкам сесть за стол переговоров и планировали, что у нас будет месяц-два, чтобы договориться о принципиальных условиях. Уже февраль – мы не договорились. Поэтому я не берусь сейчас давать прогноз по срокам. Компания заинтересована в скорейшем решении данного вопроса и предлагает различные возможные конструктивные решения.

- Когда реально сможете начать погашение задолженности?

- Как я уже говорил, мы предлагаем начать выплаты по телу долга через 1-1,5 года. За счет выхода наших главных инвестиционных проектов на проектные объемы производства через 2-3 года мы должны выйти на соотношение долга к EBITDA на уровне 4-5. Это комфортный уровень.

- Как санкции повлияли на переговоры с госбанками-кредиторами? Санкционный режим сделал невозможным переход контроля над компанией к кредиторам, попавшим в санкционные списки?

- Введенные санкции против госбанков-кредиторов закрыли им возможность привлечения финансирования у международных банков и инвесторов, и единственным источником их финансирования стал ЦБ, а также проценты и кредиты, возвращаемые им их заемщиками. На наш взгляд, это является одной из причин, того что банки вынуждены требовать ускоренного погашения задолженности.

- Премьер-министр Дмитрий Медведев в ноябре проводил совещание по реструктуризации долга компании. Какие основные итоги?

- В последнее время слишком много шума вокруг нашей компании. Чтобы не будоражить рынки, участники этого совещания решили не разглашать его итогов.

Приходилось брать огромный кухонный нож и резать расходы

- Кредиторы обвиняют руководство компании в сложившейся ситуации. Вы работаете в должности гендиректора Мечела почти год. Что сделано?

- Основная задача, которую ставил перед менеджментом совет директоров, - это стабильная работа предприятий с постоянным ростом эффективности производства, снижением издержек и повышение рентабельности.

Мы не должны допустить сбоев в производстве, люди должны приходить на работу, получать зарплату. Стояла задача максимально вовлечь оборотный капитал – дебиторку, кредиторку, запасы - и материализовать все это в деньги для исполнения наших обязательств. На это была направлена работа всего менеджмента.

Мы провели структурные изменения в компании. Поменяли ряд руководителей в дивизионах. Оптимизировали энергетический дивизион - перевели менеджмент в Челябинск из Москвы, поближе к предприятиям. Все транспортные потоки отдали в "Мечел-Транс", это добавило эффективности в управлении производством. Поменяли управленцев в головной компании, в основном это касается финансовых служб. Мы пересмотрели тактику и стратегию в управлении металлургическим дивизионом. К слову сказать, за 9 месяцев 2014 года металлургический сегмент группы показал лучшую рентабельность по операционной прибыли за последние 5 лет.

Справились мы или нет - я оставлю оценки совету директоров и акционерам. Но за год ни одно предприятие, несмотря на существенное сокращение оборотного финансирования, не допустило сбоев по производству, люди своевременно получали зарплату. Коллектив в принципе поддерживает логику управленческой команды, все на нашей стороне. Наша задача продолжать работать и договориться с банками.

- Кого сейчас предлагают кредиторы в качестве новых кризисных менеджеров для Мечела, говоря о смене руководства компании? Обсуждается ли это на переговорах?

- Сегодня экономическая ситуация в стране способствует улучшению финансового положении компании. Наша финансовая модель показывает, что Мечел сможет обслуживать свои кредиты и сможет рассчитаться по ним в среднесрочной перспективе. Мне очень хотелось бы думать, что наши кредиторы уже не рассматривают вопрос о смене руководства компании, на переговорах мы это не обсуждаем.

Если серьезно подумать, смена руководства – это очень сложный вопрос, ведь Мечел - это более 70 тыс. человек, 60 предприятий, из них 20 промышленных и 40 вспомогательных. В настоящий момент все руководители предприятий уже выстроили эффективное управление производственным процессом и взаимодействие между компаниями группы. Все предприятия группы закончили 2014 год с положительной операционной прибылью.

Я не говорю, что я самый умный, но менеджмент Мечела работает очень долго, мы знаем компанию, мы ее чувствуем, понимаем проблемы, в которых она сегодня живет. Хотя нас упрекают в неэффективности, но я бы предложил внимательно посмотреть и проанализировать достигнутые результаты.

- Остались еще резервы для сокращения расходов?

- Мы постоянно находимся в процессе поиска резервов для сокращения расходов. Цель на 2015 год - снизить общие издержки по группе на $300-350 млн в сравнении с 2014 годом. В бюджете на этот год мы еще больше урезали затраты по всем статьям.

Если раньше мы смотрели бюджеты предприятий, и приходилось брать огромный кухонный нож и начинать резать, то сейчас и пинцета не нужно. Руководители прекрасно понимают ситуацию и меру ответственности.

Сегодня у нас открываются очень серьезные возможности по импортозамещению. Российские поставщики-машиностроители, такие как "Уралмашзавод", сегодня по ценам в разы выгоднее зарубежных. Мы будем больше закупать внутри страны, больше опираться на собственные силы.

Странно тратить деньги российских налогоплательщиков на пенсии рабочим в США

- Сколько планируете заработать на выставленных на продажу активах?

- Хотим в течение 2-3 лет продать активов на 2-3 млрд долларов. Какого-то серьезного денежного потока от продажи активов до того, как мы договоримся с банками, мы не планируем.

- Как идет процесс распродажи?

- Мы закрыли сделку по продаже американской угольной компании Bluestone ее предыдущим владельцам. Продажа этого актива позволила нам сбросить с баланса обязательства и риски на несколько сотен миллионов долларов.

Сейчас лимит на добычу угля на предприятии почти исчерпан, чтобы перезапускать Bluestone и выводить его на серьезные объемы нужно получать новые пермиты (примерный аналог наших лицензий на разработку) и делать серьезные инвестиции. Это несколько сотен миллионов долларов вложений в американскую экономику, на которые мы не готовы. У нас есть своя Эльга, в которую еще вкладывать и вкладывать, но от которой, кстати, уже пошла финансовая отдача.

К тому же, если мы претендуем на господдержку в той или иной форме, было бы странно тратить ресурсы российских налогоплательщиков на пенсионные выплаты американским рабочим.

Американские производители сейчас слабо конкурентоспособны на глобальном уровне, сегодня мировое лидерство по издержкам у России, Австралии и Индонезии. В энергетическом балансе США сланцевый газ теснит уголь, поэтому у них в 2014 году закрылось 20 млн тонн мощностей по производству коксующихся углей.

- У вас были серьезные разногласия с семьей Джастисов по отложенным обязательствам при покупке, вы подавали на них в суд. Что теперь с этим процессом?

- По факту заключения сделки все иски и требования с обеих сторон отзываются. Таким образом, у Мечела не остается неурегулированных вопросов в отношении Mechel Bluestone. Эту страницу нашей истории можно считать закрытой.

- Санкции повлияли на работу предприятия Мечела в США?

Впрямую санкции на нас никто не налагал, но отношение местных после украинских событий изменилось заметно. Прокурор штата стал запросы писать, чиновники несколько внештатных проверок затеяли. Конечно, они говорят, что ко всем относятся одинаково, но к некоторым, видимо, одинаковее других. Это не было определяющим фактором, мы давно хотели продать Bluestone, но свою роль, конечно, сыграло.

- Не пострадал ли от военных действий ваш украинский актив - Донецкий электрометаллургический завод? Ведете ли переговоры о его продаже?

Завод был остановлен еще до начала военных действий. Недавно на территорию завода попало несколько снарядов, жертв и пострадавших нет. Материальный ущерб пока даже не оценивали, подождем, пока закончатся боевые действия.

Мы от завода не отказываемся, это хороший актив. Сейчас он был бы рентабелен с точки зрения экономики. Его вполне можно было бы перезапустить, если бы не продолжающийся конфликт. Надеюсь, он еще поработает. Все переговоры о продаже пока отложены до лучших времен.

Получается, что дорога нужна, но денег нет

- Какие условия обсуждались с РЖД по железнодорожной ветке "Мечела" к Эльгинскому месторождению?

- Изначально мы планировали ее продать, чтобы получить дополнительный денежный поток. При этом предлагали полученные деньги от этой сделки направить на погашение финансовой задолженности и частичное пополнение оборотных средств. Но покупателей на эту дорогу немного. По большому счету - только компания РЖД, у которой тоже отсутствует источник финансирования этого проекта. РЖД хотели бы купить эту дорогу.

Там прекрасно понимают, что она очень хорошо встраивается в общую логистику восточного полигона и является ключевым элементом эффективности и окупаемости инвестиций в расширение пропускной способности БАМа. Мы проводили много совещаний. В итоге получается, что дорога нужна, но денег нет. Государство сегодня не в состоянии помочь и вложить деньги в покупку дороги. В будущем - возможно, когда ситуация поменяется. Сейчас же дорога работает и уже возит уголь.

- Но ведь рассматривался также и вариант передачи РЖД дороги за 1 рубль. В чем его смысл и почему он не был реализован?

Действительно, мы предлагали вариант передачи этой дороги РЖД за 1 рубль. Наша логика была в том, что мы перестанем тратить деньги на ее содержание и дополнительные инвестиции в поэтапное расширение пропускной способности в связи с увеличением производства на Эльгинском угольном комплексе. Также мы считаем, что с продажей дороги наш Эльгинский проект будет значительно интереснее международным инвесторам.

Для любой горнодобывающей компании более 300 км железной дороги - это дополнительные существенные затраты в непрофильную деятельность. Но как ни странно, мы увидели сопротивление банков, которые считают, что дорога – это ликвидный товар, что она имеет стоимость и, что в принципе это актив, который в будущем можно продать. Так что мы будем продолжать рассматривать варианты продажи этой дороги.

- Существуют ли риск, что ВЭБ откажется от финансирования Эльгинского комплекса, если Вы продадите дорогу, которую необходимо внести в капитал Эльгаугля?

- Как я уже сказал, на данный момент продажа железной дороги не рассматривается. Поэтому мы сейчас занимаемся решением всех юридических вопросов, связанных с внесением железной дороги Улак-Эльга в уставный капитал ООО «Эльгауголь», чтобы возобновить финансирование ВЭБа для дальнейшего развития Эльгинского проекта.

К слову сказать, этот год на Эльге мы начали с перевыполнения плана - в январе на эльгинском разрезе было добыто 322 тыс. тонн угля, а объем отгрузки по ж/д ветке Улак – Эльга составил 225 тыс. тонн.

- Обсуждается ли возможность привлечения средств ФНБ в проект освоения Эльги?

- Нет, такой вариант не обсуждается.

- Вы вели переговоры с китайской Shenhua в рамках возможного совместного освоения Эльгинского угольного комплекса в Якутии. О какой форме сотрудничества идет речь?

- Мы общаемся не только с Shenhua, создали рабочую группу, которая прорабатывает этот вопрос. Но по договоренности с Shenhua мы не будем раскрывать детали переговоров.

Может, еще и под Париж челябинские рельсы уложим

- Как изменились сроки окупаемости проекта по производству рельсов? Какую выручку ожидаете от работы рельсобалочного стана в 2015 году?

- При любом сценарии проект окупается, даже сегодняшняя загрузка в 10-15% делает стан безубыточным, мы зарабатываем на нем. Что касается выручки УРБС (универсального рельсобалочного стана - ред.), в 2015 году мы прогнозировали выручку от 12 до 15 млрд рублей. Но сейчас очень многое будет зависеть от макроэкономических колебаний.

Сейчас нам нужны дополнительные финансовые ресурсы для того, чтобы расширить нашу линейку производимой продукции. Мы не можем продавать один тип балки (металлоконструкций для строительства - ред.), ее никто не купит. Поэтому в 2015 году мы предусмотрели финансирование на расширение сортамента по балке и договорились с компанией Danieli. Это не очень большие (1-2 млн евро в месяц) и быстро окупаемые вложения. Но для нас каждый рубль, который мы сейчас отдаем, - это уже очень большие инвестиции.

Что касается рельсов, тут все не так быстро, есть определенные процедуры, которые нельзя перепрыгнуть. Все наши лабораторные испытания были пройдены на отлично, качество нашей продукции сопоставимо с европейскими и японскими аналогами. Сейчас во ВНИИЖТ идут испытания в реальных условиях, рассчитываем, что в конце второго квартала получим сертификат и сможем поставлять наши рельсы РЖД.

Сохраняется неопределенность по объему заказов РЖД. Если государство даст деньги на строительство высокоскоростных магистралей, мы будем производить рельсовый прокат в приоритете. А если государство скажет, что на это денег нет - это другой объем производства, мы будем работать и закрывать потребность для текущего ремонта путей. В этом случае мы будем производить больше балки. В этом уравнении много неизвестных, но самое главное, что стан работает с прибылью.

- Компания сообщала, что Челябинский металлургический комбинат может стать поставщиком Deutsche Bann - немецких железных дорог. Что для этого нужно?

- Как и в России, пройти сертификацию. Сертификат TSI - он общеевропейский. Может, еще и под Париж челябинские рельсы уложим, и под Барселону.

- Выдерживаете темп работы? Отдыхать удается?

- Отдыхать, конечно, удается. В воскресенье. Иногда, правда, воскресенья нет. В отпуске не помню, когда был. Я брал дня три в сентябре, а в июне на рыбалку поехать не получилось — прямо из аэропорта поехал в офис с удочкой.

Беседовал Виктор Жиров, корреспондент ТАСС

06:45

06:45