Главной сенсацией 2014 года в металлургической отрасли стали незатихающие страсти вокруг Мечела, одной из ведущих российских горно-металлургических компаний с огромными кредитными долгами. На протяжении всего 2014 года финансовые аналитики и отраслевые эксперты, а также акционеры этой компании с неподдельным интересом наблюдали «взлеты» и «падения» Мечела на Московской бирже. К концу года стало ясно, что единственным позитивом в 2014 году для компании Игоря Зюзина, как ни парадоксально, стало падение курса рубля. Основные кредиты Мечел получил в трех крупнейшие российских банках ВТБ, Сбербанке и Газпромбанке в рублях и за счет девальвации валюты РФ практически на 50 процентов, на те же 50 процентов снизил долговую нагрузку, выраженную в долларах США.

Стремительное снижение позиций российской валюты стало событием, имеющим огромное влияние на развитие металлургических предприятий РФ. При этом, если на общем развитии экономики страны эта тенденция сказывается крайне негативно, то металлургический и горнодобывающий секторы от этого только выигрывают. Комментируя ситуацию, Роман Ткачук и Андрей Шенк, представители аналитических служб «Норд-Капитал» и «Альфа-Капитал» разъяснили, что, поскольку компании этой отрасли ориентированы на экспорт, то, получая прибыль в иностранной валюте и оплачивая затраты в рублях, получают колоссальную прибыль. Дополнительным фактором, сыгравшим в пользу черной металлургии, стало снижение стоимости угля и железной руды, что привело к повышению рентабельности, подчеркивает Андрей Шенк.

По итогам года можно составить рейтинг компаний, в котором ведущие позиции занимают производители цветных металлов ГМК «Норильский никель» и «Русал».

Звание «компания года» ведущие эксперты рынка единогласно предоставили Норильскому никелю. Благодаря профессиональным навыкам директора Владимира Потанина, приоритеты предприятия переориентировались на горную добычу, и компания стала стабильно поднимать производство никеля на более высокие уровни рентабельности. Придерживаясь выбранной стратегии, в течении года компания успешно распрощалась с иностранными вложениями и сконцентрировала свою деятельность на российских активах. Чтобы удержать позиции компании на высоком уровне, руководство приняло решение на фоне высокой стоимости никеля предоставить на дивиденды 400 млн долларов США, вырученных от продажи активов и 50 процентов прибыли до налогообложения и уплаты процентов (EBITDA), в итоге доходность дивидендов Норникеля повысилась на 8 процентов, сообщает эксперт-аналитик Роман Ткачук.

Не отстает от ГМК и другая российская компания – Русал, специализирующаяся на производстве алюминия. Несмотря на проблемы, существующие в компании из-за наличия долгов и перенасыщенности рынка алюминием, Русал, проведя ряд оптимизирующих действий, вернул прежние и в дальнейшем повысил свои позиции. В первую очередь, разумно было уменьшить объемы производства продукции на фоне снижения запасов алюминия на складах Лондонской биржи металлов (LME). Это стало причиной дефицита алюминия на мировом рынке. Также немаловажную роль сыграл курс рубля. Все это в совокупности стало причиной молниеносного роста котировок Русала на бирже. Андрей Шенк, как пример успешной деятельности компании, приводит 280-процентный рост депозитарных расписок.

В конце рейтинга компаний оказались уже упомянутый Мечел и ведущая трубная компания России ТМК. Непосредственной причиной провала последней стало, в первую очередь, приостановление проекта «Южный поток», а также сокращение инвестиций на фоне падения стоимости нефти. Размеры потерь оцениваются в 50 процентов от общего капитала. Такая ситуация позволяет делать резко негативные прогнозы на следующий год.

2014 год также запомнится освобождением компаний от непрофильных и приносящих убытки активов: ГМК «Норильский никель» продал замороженные активы в Африке и Австралии, «Северсталь» – активы в Америке и PBS Coals, Evraz - чешские и африканские убыточные предприятия. У Мечела на разных стадиях завершенности идут переговоры о продаже ряда предприятий и проектов.

Также стоит отметить ряд несбывшихся договоренностей, которые могли бы повлиять на общее развитие металлургической отрасли - не состоялись сделки между АЛРОСА и Роснефть и между Интергео Михаила Прохорова и Mercator Minerals (Канада).

Как всегда, в плюсах оказалась золотодобывающая отрасль – компании Polyus Gold и Polymetal. Polyus Gold, кроме стабильной прибыльной работы, оживил текущий год несколькими событиями: на неопределенный срок отложил запуск месторождения Наталка и принял решение о применении краткосрочных хеджевых контрактов.

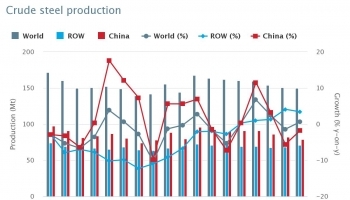

В итоге можем предположить, что российская металлургия практически в полном составе подготовилась к надвигающемуся кризису. Девальвация рубля и падение цен на металлургическое сырье на мировом рынке практически вдвое укрепило позиции сталеваров в себестоимости производства металлопродукции. Падающие цены на энергоносители ещё более упрочат их позиции на мировом рынке. Отметим, что сегодня российские металлургические компании способны составить (если захотят) ценовую конкуренцию даже Китаю, вынужденному в последние месяцы работать при минимальной рентабельности. Возможно, что с некоторых рынков китайская сталь будет вытеснена российской за счет логистики.

Ожидаемое в первом квартале 2015 года падение продаж на внутреннем рынке РФ будет с лихвой компенсировано на внешних и российская металлурги продолжит наращивать объемы производства стали.

10:43

10:43